Plus de 50 % des demandes de prêt en Belgique s’effectuent désormais en ligne, une révolution silencieuse dans le monde bancaire. Cette évolution fascine autant qu’elle interroge, car la rapidité et la facilité des crédits numériques transforment la façon dont chacun gère ses finances. Comprendre les spécificités du crédit en ligne permet de tirer parti de ses avantages tout en évitant ses pièges, pour emprunter en toute sérénité et avec discernement.

Table des matières

- Définir le crédit en ligne et ses spécificités

- Différences entre crédits en ligne et traditionnels

- Fonctionnement et conditions d’obtention du crédit en ligne

- Cadre légal et sécurité des emprunteurs belges

- Coûts, frais cachés et comparaison d’offres

- Avantages uniques et pièges à éviter

Points Clés

| Point | Détails |

|---|---|

| Procédure simplifiée | Le crédit en ligne permet des demandes entièrement numériques et rapides, sans besoin de déplacements physiques. |

| Gestion responsable | Il est crucial d’analyser sa capacité de remboursement pour éviter le surendettement, malgré la facilité d’accès. |

| Transparence des offres | Les plateformes en ligne affichent clairement les conditions et les taux, facilitant la comparaison instantanée des offres. |

| Cadre légal protecteur | La législation belge encadre strictement les pratiques des établissements de crédit, garantissant la sécurité des emprunteurs. |

Définir le crédit en ligne et ses spécificités

Le crédit en ligne représente une évolution moderne des solutions financières traditionnelles, permettant aux consommateurs d’obtenir un prêt personnel directement via Internet. Selon Wikipédia, le crédit à la consommation est une catégorie de prêt accordée aux particuliers pour financer l’achat de biens et services, avec des caractéristiques spécifiques au monde numérique.

Une caractéristique principale du crédit en ligne est sa procédure simplifiée. Contrairement aux méthodes bancaires traditionnelles, cette modalité permet aux emprunteurs de soumettre une demande rapidement, sans déplacements physiques, en utilisant uniquement des plateformes numériques. Les avantages sont multiples : gain de temps, accessibilité 24/7 et processus de validation généralement plus rapide.

Les spécificités du crédit en ligne se distinguent par plusieurs éléments clés :

- Rapidité de traitement : Demandes évaluées en quelques minutes

- Accessibilité : Disponible depuis n’importe quel appareil connecté

- Transparence : Conditions et taux clairement affichés en ligne

- Personnalisation : Possibilité de comparer différentes offres instantanément

Un point crucial à comprendre, comme le souligne Wikipédia, est la nécessité de gérer rigoureusement ces crédits. Bien que flexibles, les crédits en ligne requièrent une attention particulière pour éviter tout risque de surendettement. La facilité d’obtention ne doit pas faire oublier l’importance d’une analyse précise de sa capacité de remboursement.

Chaque emprunteur doit donc aborder le crédit en ligne avec une approche responsable : comparer attentivement les offres, comprendre précisément les conditions, et évaluer objectivement sa situation financière personnelle. La clé réside dans une utilisation informée et prudente de ces outils financiers numériques.

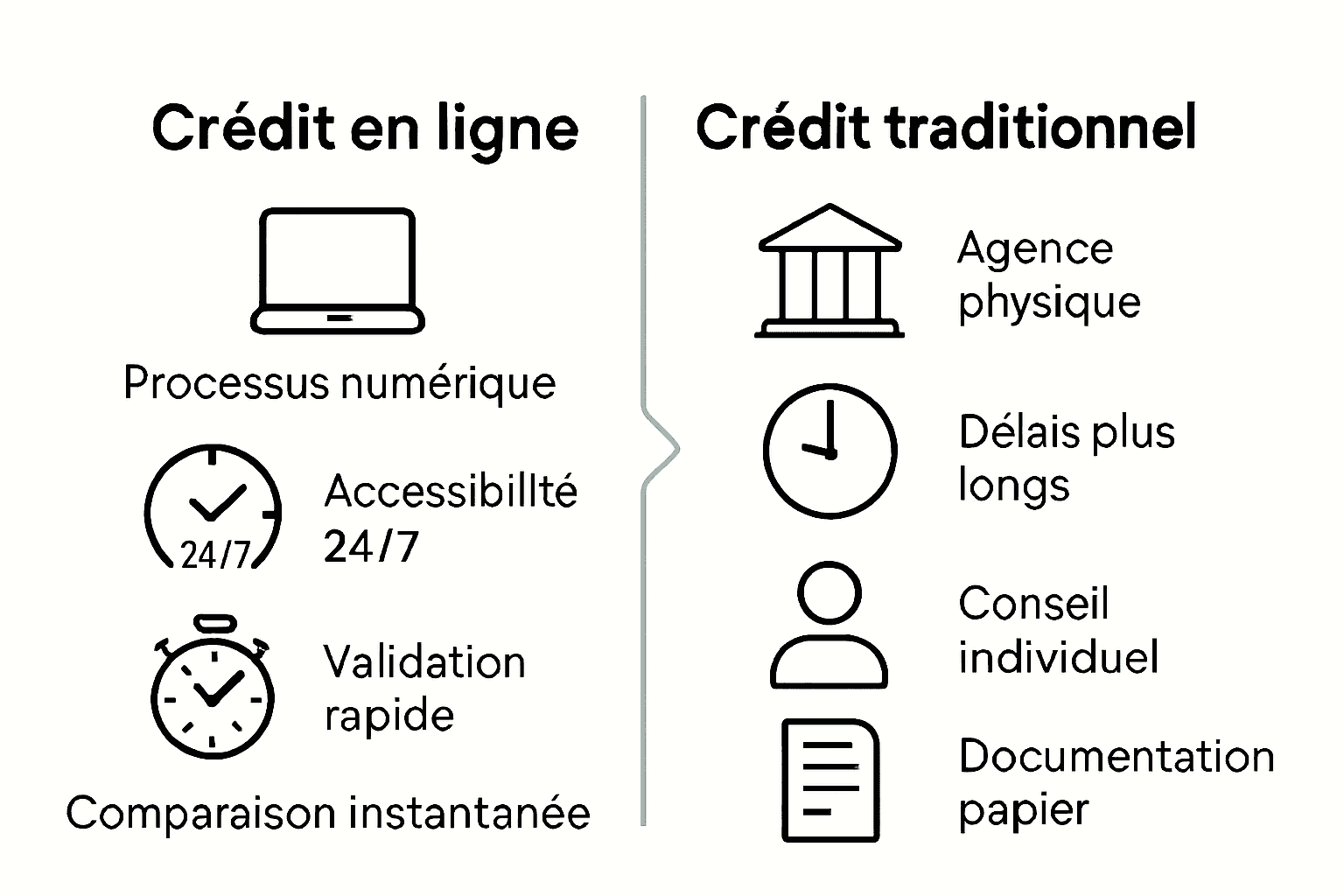

Différences entre crédits en ligne et traditionnels

Les crédits en ligne et les crédits traditionnels présentent des différences significatives qui peuvent influencer significativement le choix des emprunteurs. Alors que les méthodes traditionnelles impliquent des interactions physiques en agence bancaire, les crédits en ligne offrent une approche numérique complètement transformée de l’expérience d’emprunt.

La principale distinction réside dans le processus d’obtention. Les crédits traditionnels nécessitent généralement :

- Des rendez-vous physiques en agence

- La présentation de nombreux documents papier

- Des délais de traitement plus longs

- Une interaction directe avec un conseiller

En revanche, les crédits en ligne proposent un parcours radicalement différent :

- Demande entièrement numérique

- Validation quasi immédiate

- Documents téléchargeables en ligne

- Gestion du dossier 100% digital

Un autre aspect crucial distingue ces deux approches : la flexibilité et la personnalisation. Les plateformes en ligne permettent aujourd’hui de comparer instantanément différentes offres, avec des guides complets qui facilitent la compréhension des crédits à la consommation, tandis que les méthodes traditionnelles offraient historiquement moins de transparence.

Cependant, les crédits traditionnels conservent certains avantages : un conseil personnalisé, une écoute humaine et potentiellement une analyse plus fine de la situation personnelle. Les crédits en ligne compensent cette limite par leur rapidité, leur simplicité et leur accessibilité 24/7, séduisant particulièrement les générations digitales qui privilégient l’efficacité et la rapidité.

Le choix entre ces deux modalités dépendra donc des préférences personnelles, de la maîtrise technologique et des besoins spécifiques de chaque emprunteur. L’essentiel est de comprendre les mécanismes de chaque option pour faire le choix le plus adapté à sa situation financière.

Fonctionnement et conditions d’obtention du crédit en ligne

Le crédit en ligne représente une solution financière moderne qui simplifie radicalement le processus d’emprunt traditionnel. Selon Wikipédia, l’obtention d’un crédit à la consommation en ligne implique de soumettre une demande via une plateforme numérique, en fournissant des documents essentiels tels que la pièce d’identité, un justificatif de domicile et des preuves de revenus.

Les conditions d’obtention reposent sur plusieurs critères fondamentaux :

- Âge minimal : Généralement 18 ans

- Revenus suffisants : Justificatif de ressources stables

- Capacité de remboursement : Analyse détaillée des charges et revenus

- Historique de crédit : Vérification des antécédents bancaires

Dans le cadre d’un crédit renouvelable en ligne, le fonctionnement se distingue par sa flexibilité. Une réserve d’argent est mise à disposition de l’emprunteur, qui peut l’utiliser selon ses besoins, avec des remboursements qui reconstituent progressivement le montant disponible.

Le processus complet d’obtention comprend plusieurs étapes :

- Simulation en ligne du montant souhaité

- Création d’un dossier numérique

- Transmission des documents requis

- Évaluation de la solvabilité

- Validation et déblocage des fonds

Pour maximiser ses chances d’obtention, il est crucial de préparer soigneusement son dossier, notamment en optant pour un prêt personnel sans justificatif complexe, qui simplifie les démarches tout en garantissant la fiabilité de la demande.

La transparence et la rapidité caractérisent aujourd’hui les crédits en ligne. Les plateformes modernes proposent des réponses quasi instantanées, avec des taux et conditions clairement affichés, permettant aux emprunteurs de prendre une décision éclairée en toute confiance.

Cadre légal et sécurité des emprunteurs belges

Le cadre légal des crédits en ligne en Belgique offre une protection robuste aux consommateurs, garantissant transparence et sécurité dans les transactions financières numériques. Nos comparatifs de prêts personnels confirment que la législation belge encadre strictement les pratiques des établissements de crédit, protégeant ainsi les intérêts des emprunteurs.

Les principales protections légales pour les emprunteurs incluent :

- Droit de rétractation : Possibilité d’annuler le crédit sous 14 jours

- Transparence tarifaire : Obligation de communiquer le TAEG

- Plafonnement des taux : Limitation légale des intérêts applicables

- Protection contre le surendettement : Évaluation obligatoire de la solvabilité

Chaque plateforme de crédit en ligne doit se conformer à plusieurs obligations réglementaires essentielles :

- Vérification d’identité rigoureuse

- Protection des données personnelles

- Information claire sur les conditions du prêt

- Respect des délais de remboursement

- Possibilité de remboursement anticipé

Pour les emprunteurs, les avantages des prêts personnels en Belgique sont multiples : une réglementation stricte qui garantit des pratiques équitables, une protection contre les pratiques abusives et une transparence totale dans les transactions financières.

La sécurité numérique constitue également un aspect crucial. Les plateformes de crédit en ligne doivent implémenter des protocoles de cryptage avancés, protéger les données personnelles et financières, et se soumettre aux normes de sécurité les plus exigeantes. Un emprunteur averti vérifiera toujours la conformité de la plateforme aux réglementations bancaires belges avant de finaliser sa demande de crédit.

Coûts, frais cachés et comparaison d’offres

Comprendre les coûts réels d’un crédit en ligne est essentiel pour tout emprunteur avisé. Nos comparatifs de prêts personnels 2024 révèlent que la transparence tarifaire constitue aujourd’hui un enjeu majeur dans le choix d’un crédit, au-delà du simple taux d’intérêt apparent.

Les principaux éléments de coût à analyser comprennent :

- Taux Annuel Effectif Global (TAEG) : Indicateur global du coût total

- Frais de dossier : Montant fixe ou proportionnel au prêt

- Assurances associées : Coûts optionnels ou obligatoires

- Pénalités de remboursement anticipé

- Frais de retard ou de recouvrement

Pour comparer efficacement les offres, il convient de suivre une méthode rigoureuse :

- Calculer le coût total du crédit

- Comparer les TAEG entre différents prêteurs

- Évaluer la flexibilité des remboursements

- Vérifier les frais annexes

- Considérer les options de remboursement anticipé

Les avantages des prêts personnels en Belgique résident notamment dans leur capacité à proposer des offres personnalisées. Les frais dits “cachés” ne doivent plus être un mystère : chaque détail financier doit être explicitement communiqué.

La clé d’une comparaison réussie ? La vigilance et la méthode. Un emprunteur éclairé analysera chaque ligne du contrat, questionnera les points obscurs et n’hésitera pas à négocier. Les plateformes de crédit en ligne les plus transparentes proposeront des simulateurs détaillés, permettant de visualiser instantanément l’intégralité des coûts associés à un emprunt.

Voici un tableau comparatif des principales différences entre crédit en ligne et crédit traditionnel :

| Critère | Crédit en ligne | Crédit traditionnel |

|---|---|---|

| Mode de demande | Plateforme numérique 100% digital | Présence en agence Documents papier |

| Délais de traitement | Rapide Quelques minutes à 24h | Plus longs Plusieurs jours |

| Flexibilité | Comparaison instantanée Personnalisation | Moins personnalisable Options limitées |

| Conseil | Assistance digitale Automatisé | Conseiller humain Relation directe |

| Accessibilité | 24/7 Depuis tout appareil | Heures d’ouverture Sur rendez-vous |

| Transparence | Conditions affichées en ligne | Explications orales |

Avantages uniques et pièges à éviter

Les crédits en ligne représentent une solution financière moderne offrant des avantages significatifs, mais nécessitant une approche prudente et informée. Nos comparatifs de prêts personnels mettent en lumière les opportunités et les risques potentiels à considérer attentivement.

Les avantages uniques des crédits en ligne incluent :

- Rapidité de traitement : Réponse en quelques minutes

- Accessibilité 24/7 : Demande possible à tout moment

- Comparaison instantanée : Multiples offres à portée de clic

- Flexibilité : Montants et durées personnalisables

- Minimum de paperasserie : Procédures entièrement numériques

Les principaux pièges à éviter absolument :

- Surestimer sa capacité de remboursement

- Négliger la lecture des conditions détaillées

- Multiplier les demandes de crédit

- Ignorer son taux d’endettement

- Sous-estimer les frais annexes

Les avantages des prêts personnels en Belgique reposent sur une transparence croissante, mais la vigilance reste essentielle. Chaque emprunteur doit développer une stratégie de vérification rigoureuse.

La clé réside dans une approche équilibrée : profiter des avantages technologiques tout en maintenant un contrôle strict de sa situation financière. Un crédit en ligne bien géré peut devenir un outil puissant de gestion budgétaire, à condition de rester informé, critique et responsable.

Trouvez Le Crédit En Ligne Parfait Qui Correspond À Vos Besoins

Naviguer dans le monde du crédit en ligne peut vite devenir complexe surtout face aux multiples offres et conditions parfois opaques. Vous cherchez un moyen simple et sûr pour comparer les taux, frais et conditions tout en gardant le contrôle de votre budget. Notre plateforme est spécialement conçue pour répondre à ces besoins précis que vous avez lus dans l’article : rapidité, transparence et personnalisation.

Profitez dès maintenant de comparatif-pret-personnel.be pour accéder à un outil facile d’utilisation qui vous guide pas à pas. Obtenez rapidement des offres personnalisées et fiables adaptées à votre profil en toute sécurité. Ne laissez plus les pièges du crédit vous freiner. Découvrez comment faire un choix éclairé et responsable grâce à nos conseils et simulations en ligne. Commencez votre démarche dès aujourd’hui sur notre site et transformez votre projet en réalité sans perdre de temps.

Questions Fréquemment Posées

Qu’est-ce qu’un crédit en ligne ?

Le crédit en ligne est une solution financière moderne permettant aux consommateurs d’obtenir un prêt personnel directement via Internet, avec une procédure simplifiée et accessible 24/7.

Quels sont les avantages d’un crédit en ligne par rapport à un crédit traditionnel ?

Les crédits en ligne offrent des délais de traitement plus rapides, une accessibilité sans contrainte de temps, une comparaison instantanée des offres et un processus entièrement numérique, contrairement aux crédits traditionnels qui nécessitent souvent des interactions physiques en agence.

Quelles sont les conditions d’obtention d’un crédit en ligne ?

Les conditions d’obtention d’un crédit en ligne incluent généralement un âge minimal de 18 ans, des revenus stables justifiés, une capacité de remboursement vérifiée et un bon historique de crédit.

Comment éviter les pièges lors de la souscription d’un crédit en ligne ?

Pour éviter les pièges, il est essentiel de bien comprendre les conditions du prêt, de ne pas surestimer sa capacité de remboursement, de lire attentivement les détails des frais associés et de comparer plusieurs offres avant de prendre une décision.